Temporada de declaração do IRPF (Imposto de Renda de Pessoas Física) é momento de atenção, pois é um processo complexo. Porém, apesar do emaranhado de números, o valor que realmente importa ao contribuinte é quanto ele deve ao Leão ou vai receber de restituição.

O Jornal Midiamax trouxe simulações do quanto quem declarar o Imposto de Renda deve ganhar na restituição. Entretanto, se você é da turma dos que devem imposto à Receita Federal, o especialista em Direito Tributário, Victor Gadelha, dá algumas dicas que vão diminuir o valor devido.

Segundo o profissional, uma parcela significativa dos contribuintes acaba recolhendo muito mais imposto do que precisaria por, simplesmente, desconhecer a confusa lista de benefícios fiscais a que tem direito.

O prazo para declarar o Imposto de Renda vai até 31 de maio, assim como nos últimos três anos. Porém, em 2023, ao invés de prorrogar a data final, a Receita Federal deu um prazo maior para a prestação de contas.

Certamente, a primeira dica de Victor é justamente não perder o prazo final. “Muita gente deixa para enviar a declaração na última hora, e qualquer inconveniente, como uma instabilidade nos servidores da Receita Federal, a ausência de um documento e etc., pode fazê-las ultrapassar a data-limite para a entrega da declaração”, explica.

O envio em atraso acarreta multa de no mínimo R$ 165, podendo chegar a 20% do valor do imposto devido.

Evite a declaração conjunta

Cônjuge podem ser declarado como dependente, tornando uma declaração conjunta. “Ocorre que, ao incluí-lo como dependente, o contribuinte também é obrigado a incluir a sua renda, o que vai aumentar o seu imposto devido”, ressalta Victor.

A dica é: se o cônjuge tiver renda própria, o ideal é fazer as declarações separadamente. Neste caso, a recomendação é que os dependentes em comum estejam incluídos na declaração do cônjuge com maior renda tributável.

Reparos e reformas no custo de aquisição da casa própria

Se o contribuinte tiver imóvel próprio, o especialista alerta para manter arquivados todos os comprovantes de despesas com reparos e reformas. “Pode ser pintura, instalação de tela em janelas, encanador, pedreiro. Contam como comprovantes notas fiscais, recibos ou comprovantes bancários, que contenham o CPF ou CNPJ do fornecedor”, cita.

Ele explica que esses gastos podem incorporar ao custo de aquisição do imóvel (aquele valor que se declara no campo “Situação em 31/12…” da ficha “Bens e Direitos”), diminuindo eventual ganho de capital futuro no momento da venda, e, consequentemente, o Imposto de Renda a ser devido sobre ele.

Condomínio e IPTU do aluguel

O contribuinte que recebeu aluguéis de imóvel e for o responsável pelo pagamento da taxa de condomínio, do IPTU e da taxa de administração (para a imobiliária), não deve esquecer de abatê-las do valor do aluguel na hora de declarar.

“Isso significa que só deverá ser lançado na declaração a diferença entre os aluguéis e essas despesas”, diz Victor.

Despesas dedutíveis

Para amenizar o imposto pago, verifique todas as possíveis despesas dedutíveis incorridas em 2022, como gastos com saúde, educação, pensão alimentícia e contribuições ao PGBL (Plano Gerador de Benefício Livre).

Isso vale tanto para as despesas das quais for beneficiário, como para aquelas das quais os dependentes forem. Por falar em dependente, lembre-se de que não são apenas filhos que entram como tal.

Também podem ser dependentes, entre outros:

- pais, avós ou bisavós (contanto que tenham recebido até R$ 22.847,76 em rendimentos tributáveis durante o ano);

- bem como cônjuge ou companheiro(a) (neste caso, contanto que tenham filho em comum ou vivam juntos há mais de 5 anos).

“Um detalhe importante: gastos com educação de dependente com deficiência física ou mental são dedutíveis como despesa com saúde. Assim, não estão sujeitas ao teto dos gastos com educação”, lembra.

Mercado de ações

Se o contribuinte opera em bolsa de valores com ações, não pode deixar de adotar uma estratégia. “Sempre que as ações estiverem se valorizando, venda-as num dia; contanto que até o limite de R$ 20 mil no mês; e as recompre no outro. Faça isso periodicamente”, explica Victor.

O especialista explica que isso não vai gerar prejuízos, pois a venda e a recompra estarão praticamente no mesmo preço e não há débito do Imposto de Renda sobre o ganho de capital.

“Isso acontece porque o total de vendas de ações no mês será inferior a R$ 20 mil e seus ganhos são isentos”, ressalta.

Por outro lado, aumentará regularmente o custo de aquisição das suas ações, reduzindo futuros ganhos de capital tributáveis.

Por fim, caso declaração gere imposto a pagar e a opção foi o parcelamento em quotas, Victor recomenda que pague por débito automático para evitar eventuais atrasos, que acarretam multas e juros.

Quem deve declarar o Imposto de Renda?

Deve declarar o Imposto de Renda em 2023 o cidadão residente no Brasil que recebeu rendimentos tributáveis acima de R$ 28.559,70 no ano, ou cerca de R$ 2.380 por mês, incluindo salários, aposentadorias, pensões e aluguéis; que recebeu rendimento isento, não tributável ou tributado exclusivamente na fonte acima de R$ 40 mil; e que obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos sujeito à incidência do imposto.

Em relação àqueles que efetuaram operações em bolsas de valores, de mercadorias, de futuros e assemelhadas, ficam obrigados apenas quem, no ano-calendário, realizou somatório de vendas, inclusive isentas, superior a R$ 40 mil; e operações sujeitas à incidência do imposto.

No que diz respeito à atividade rural, também deve declarar o cidadão que obteve receita bruta em valor superior a R$ 142.798,50; que pretenda compensar, no ano-calendário de 2022 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2022; e que tinha, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil.

Restituição do Imposto de Renda

O primeiro lote da restituição está previsto para 31 de maio, último dia de entrega da declaração deste ano. As demais restituições do IR ocorrerão nas seguintes datas:

- 30/6 – Segundo lote

- 31/7 – Terceiro lote

- 31/8 – Quarto lote

- 29/9 – Quinto e último lote

A consulta à restituição pode ser realizada na página da Receita Federal na Internet e nos aplicativos oficiais da instituição.

Onde baixar?

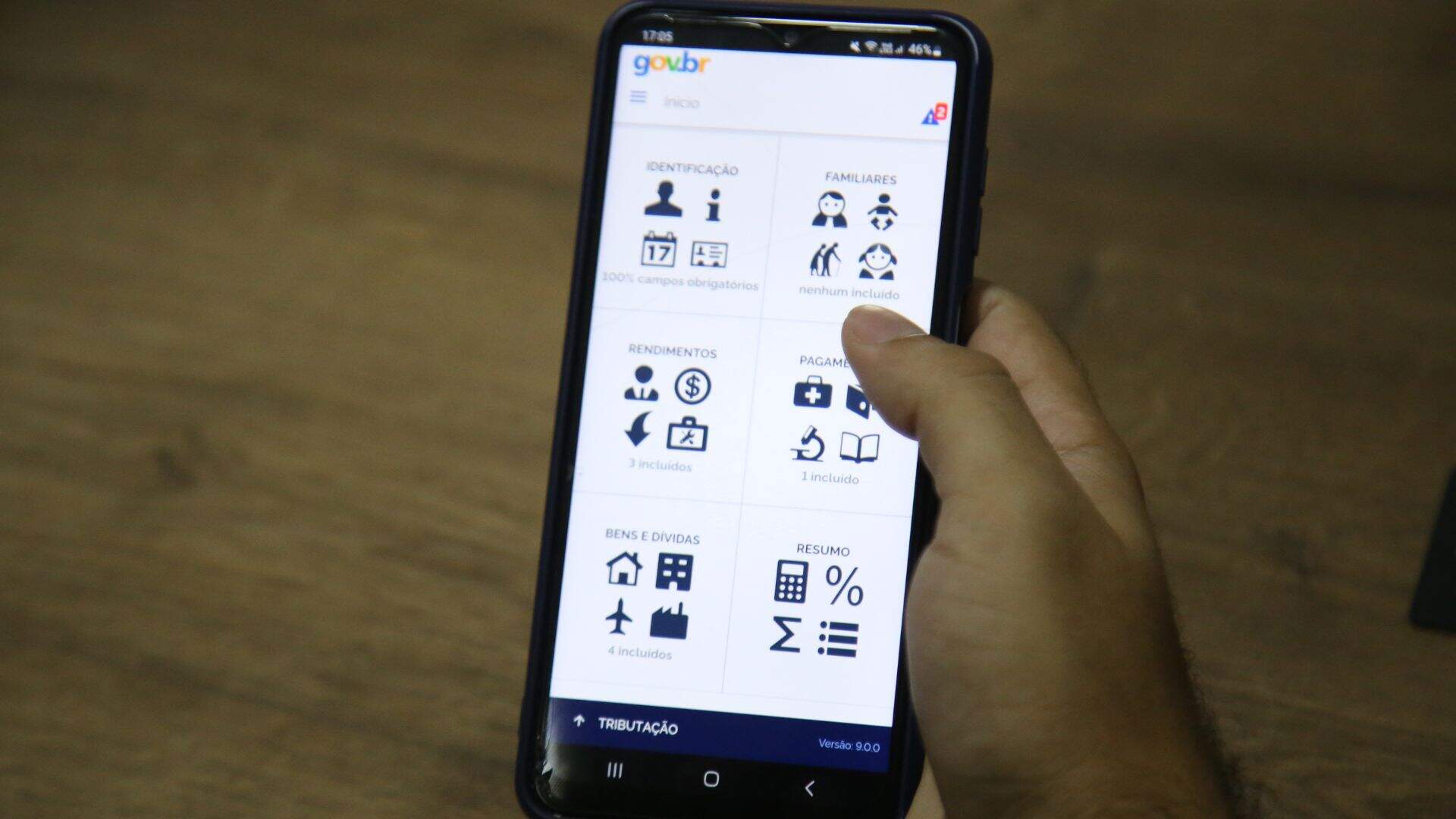

O programa gerador está disponível no site da Receita Federal, no Centro Virtual de Atendimento a Contribuintes (e-CAC), ou aplicativo Meu Imposto de Renda, para smartphones e tablets.

Clique nos links abaixo: